電子マネーはクレジットカードと連動すると、効率よくポイントを貯められ、貯まったポイントを電子マネーに還元できるサービスがあります。

そうしたクレジットカードとの連動効果が最も高いのが「ビュー・スイカ」カードです。

皆さんご存知の「Suica(スイカ)」は、株式会社ビューカードが発行している、運賃や定期券の購入だけでなく買い物もできる利用価値の高い電子マネーです。しかもSuicaは管轄地域だけでなく全国で利用できるので、通勤・通学だけでなく幅広い利用ができる優秀さです。

私は別のビューカードを持っている(ビックカメラSuicaカード)のですが、ビックカメラ以外でのお店でどうも使いづらいことや、引越しでビックカメラの利用頻度が減ったことで「ビュー・スイカ」カードを作りました。

「ビュー・スイカ」カードは貯まるポイントがJRE POINTに絞られますが、利用金額に応じたボーナスポイントが貯まるので重宝しています。

この記事では、実際に使っている私が「ビュー・スイカ」カードのメリットデメリットなど紹介します。ビューカードに興味がある人は参考にしてください。

スポンサーリンク

「ビュー・スイカ」カードの基本情報・スペック

「ビュー・スイカ」カードの基本的なスペックは下記のとおりです。

| 「ビュー・スイカ」カード | おすすめポイント |

|

オートチャージ機能付き! 定期券やオートチャージでポイント付与 年間利用額に応じてボーナスポイント |

| 年会費 | 477円+税 |

| ポイント還元率 |

通常1,000円につきJRE POINT5ポイント(0.5%還元) Suicaチャージ、特急券購入などの対象商品:1000円につきJRE POINT15ポイント(1.5%還元) |

| カード利用枠 | 10万〜60万 |

| 付帯保険 |

海外旅行保険:500万 国内旅行保険:1000万 紛失補償 |

| その他特典 | Web明細に登録で600円相当のポイント付与 |

| 追加カード | 家族カード:年会費477円 ETCカード:年会費477円 |

| 電子マネー | Suica Apple PayによるQUICPay決済 |

Suica定期券機能やJRE POINTカードで1枚4役!

「ビュー・スイカ」カードの大きな魅力は、その機能性です。1枚のカードに以下4つの機能が搭載されています。

- クレジットカード

- Suica

- JRE POINTカード

- Suica定期券

1枚4役で多機能なのは嬉しいですよね。複数枚のカードを持ち歩く必要がなくなって財布も薄くなります。

とくに学生や会社員なら、通勤通学で使う定期券機能がカードに付帯しているのが魅力です。定期券を購入した時に、「ビュー・スイカ」カードの裏面に定期情報を書き込むことで定期券機能も利用できます。

定期券は、JR東日本と他の鉄道会社とまたがる「連絡定期券」やバス定期券機能も付けることができます。ビューカードに機能を付帯することで、補償サービスも受けることができるので安心して利用できます。

年会費は有料だがWeb明細のポイントで賄える

「ビュー・スイカ」カードは年会費477円と微妙に有料なのですが、Web明細を利用すれば年間600円分のポイントが貰えるので、損得で言えばチャラになるどころか儲けもんです。

Web明細というのは、クレジットカードの明細を郵送で届けるのではなく、Webサイトやアプリ上でチェックするサービスです。郵送の明細はもう今の時代は資源(紙)の無駄でしかないので、カード会社はWeb明細への移行を推進しているわけですね。

Web明細の方が便利ですし年会費以上のポイントも貰えるので、必ず登録しておきましょう。

旅行保険は国内外ともに完備

年会費無料レベルのカード(「ビュー・スイカ」カードは年会費477円だけどほぼ無料みたいなもの)だと、旅行保険は付いていないか、付いていても海外だけのカードが多いですが、「ビュー・スイカ」カードは国内外の両方で旅行保険が付帯しています。

- 海外旅行傷害保険(最高500万円)

- 国内旅行傷害保険(最高1000万円)

補償金額は決して高額ではありませんが、年会費が格安なことを考えるとサブカードとして活用できます。特に海外旅行傷害保険が自動付帯なので、財布に入れておくだけで保険適用されます。

旅行保険はほかのクレジットカード(の旅行保険)とも合算できるので、使わずとも持っておくだけで意味があります。

関連記事年会費無料で海外旅行保険が付帯のおすすめクレジットカードまとめ

Apple Payも使える

http://www.apple.com/jp/apple-pay/getting-started/

「ビュー・スイカ」カードはSuica以外の電子マネーを搭載していませんが、iPhoneやApple WatchのApple Payに登録すればQUICPayとして使うこともできます。

私はあまり使ったことがありませんが、iPhoneユーザーの方は活用してみてはどうでしょうか。

関連記事5分で分かるApple Payとは?仕組みから使い方、日本で使えるカードまで解説

スポンサーリンク

「ビュー・スイカ」カードを使ってわかったメリット

基本的なポイントと機能を紹介したところで、実際に「ビュー・スイカ」カードを私が使ってみて良さを感じた点をまとめていきます。

JR東日本のサービスとの連携に強いビューカードなので、やはりSuicaを使う機会が多い人におすすめしたいですね。

Suicaへのチャージや新幹線の切符購入でお得にポイントを貯められる

「ビュー・スイカ」カードからSuicaへチャージした際は、1.5%還元でお得にポイントを貯められます。なので私はもっぱらSuicaチャージには「ビュー・スイカ」カードを使うようにしています。

そしてさらに、「ビュー・スイカ」カードでは新幹線の切符を購入した時もポイントが1.5%還元になります。私は新幹線によく乗るのでる、「ビュー・スイカ」カードで支払うことでポイントを貯めています。

以前は1000円分のポイントを貯めなければSuicaへのチャージができませんでしたが、今は1ポイントからチャージできるようになっています。ポイントが貯まるまでの待ち時間もほぼ不要になりました。

SuicaやJRのきっぷを利用する際は、「ビュー・スイカ」カードでの支払いが最強です!

もちろんSuicaはオートチャージ対応

「ビュー・スイカ」カードはSuicaのオートチャージに対応しています。ATM等でチャージ設定をしなくても自動でチャージして改札を通れるので、うっかり残高不足で改札で止められてしまうことがありません。

ただし、設定を忘れていて、本当はチャージしたくないタイミングでチャージされてしまうなどのトラブルが発生することもあります(以前お金がない時にうっかり1万円チャージしてしまい、請求額のやりくりで困った経験があります…)。

オートチャージを利用する際は、設定金額を忘れないように気をつけながら使いたいですね。

オートチャージが利用できるのは改札口だけで、ショッピング利用ではオートチャージできません。

年間の利用額に応じて貯まるボーナスポイントがある

「ビュー・スイカ」カードはポイント還元率0.5%と低いのですが、「ボーナスポイント」という仕組みががあるので、利用金額が増えれば増えるほど還元されるポイント数も増えます。

ボーナスポイントの貯まり方は以下の表のとおり。

| 利用額 | ポイント数 |

| 30万円 | 250ポイント |

| 70万円 | 1000ポイント |

| 100万円 | 1500ポイント |

| 150万円 | 2500ポイント |

私は今年出かける機会が少なく、あまり頻繁にカードを使っていないのでボーナスポイントをもらえていないのですが、昨年は30万円利用でボーナスポイントをもらえました。

ちなみに、あといくら利用すればボーナスポイントが貯まるかは、利用明細に記載されます。

確認してみたところ、私の場合は少なくとも30万円使わなければボーナスポイントはもらえないので、今年の達成は無理そうです…(苦笑)。

「ビュー・スイカ」カードをメインカードにする人であれば、通常のカードショッピングや公共料金決済をすることで年間100万円も無理ではないでしょう。

最低の年間利用金額30万円でも通常の買い物15万円、ポイント3倍の利用15万円で計算すると、ボーナスポイントと併せて1300ポイントが貯まります。

これは3000円相当のSuicaに還元できるポイント数です。ポイント還元率は1%です。

ポイント3倍になる利用シーンが色々ある

通常ポイント還元率は0.5%(1000円で2ポイント(5円相当))ですが、JR東日本関連の利用ではポイントが3倍(15円相当)になります。この場合、還元率にすると1.5%という高還元率です。

ポイント3倍になる利用

- 乗車券、定期券、回数券、特急券

- JR東日本国内ツアー

- Suica定期券、Suicaカード

- ビューカードでのSuica入金(チャージ)

- オートチャージ

- モバイルSuica

ちなみに、ポイント有効期限は24か月です。

ポイント還元はSuicaが便利

ビューカードのポイントは商品や商品券、クーポン券への交換、JALポイントへの移行などがありますが、最も効率がいいのはやはりSuicaへの交換です。

400ポイントで1000円のSuicaに交換できますが、オートチャージや定期券などポイント3倍の利用だけであれば67000円で1000円相当のポイントが貯まり、還元率は1.5%なのが嬉しいところ。

Suicaのオートチャージでポイントを貯めて、貯まったポイントをまたSuicaに還元するというサイクルで交通費を節約することができます。

ポイント

- 400ポイント:1,000円相当

- 1,200ポイント:3,000円相当

- 2,000ポイント:5,000円相当

- 4,000ポイント:10,000円相当

国内旅行にはビューサンクスクーポンへの交換がお得

びゅうプラザで取り扱っている「ビューサンクスクーポン」マークのある国内旅行商品の割引に利用できるのが、ビューサンクスクーポンです。

ビューサンクスポイント1600ポイントで5000円相当のクーポンに交換できます。

Suicaへの交換では1600ポイントは4000円相当にしかならないので、交換率はSuicaよりも良くなっています。ポイント交換する場合、普段使いに利用したい人はSuica、年い1回くらいは国内旅行がしたいという人はクーポンへの交換がお得ですね。

紛失しても定期券残高まで補償される

最後に、地味に嬉しいのが紛失補償です。カードを紛失したり悪用された場合、クレジットカードのみでなく、定期券機能を付けた場合は定期券残高、またSuicaのチャージ残高も補償されます。

カード1枚に色々な機能をのせていると、1枚失くしただけで大損害になるのが心配ですが、きっちり補償してくれるので安心して使えます。

スポンサーリンク

「ビュー・スイカ」カードのイマイチなデメリット

メリットが多くある一方で、率直に感じたデメリットもあります。

「ビュー・スイカ」カードは、良くも悪くもJR東日本のサービスでの利用に特化したカードという印象ですね。

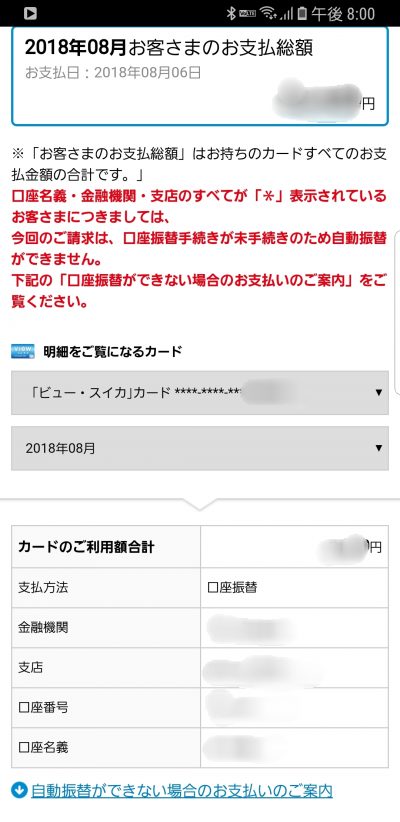

ビューカードはマイページへログインする際の画像認証が面倒

「ビュー・スイカ」カードは、ウェブ上で利用明細を確認するためにマイページへログインします。このログイン時に画像の文字を確認して入力するのがかなり面倒です。

端末3台までは一度入力すれば同じ端末でのログイン時に入力を求められなくなりますが、私はスマートフォンやパソコンをよく買い換えるので、頻繁に認証が必要になるのが手間です…。

面倒なので、最近はマネーフォワードに「ビュー・スイカ」カードを登録し、マネーフォワード側で利用明細を確認することが増えました。

参考記事クレジットカード利用明細のマネーフォワード管理方法|連携・使い方を解説!

ちなみにビューカードの会員サイトVIEW's NETへログインすれば、請求額や支払い方法などをスムーズに確認できます。

利用金額もひと目で確認できます。

ちなみに複数のビューカードを持っている場合は、同じIDでログインすれば2枚とも確認できますよ。

ビックカメラSuicaカードより通常支払い時の還元率は低い

「ビュー・スイカ」カードは、ボーナスポイントがある代わりに還元率は通常0.5%のJRE POINTのみです。

ほかのビューカード、例えば私が別で持っている「ビックカメラSuicaカード」なら、JRE POINT0.5%とビックポイント0.5%で合計1%還元を受けられます。この点は「ビュー・スイカ」カードの劣るところですね。

参考記事ビックカメラSuicaカードの活用法!5年使用で分かったメリットデメリット【ポイント/オートチャージあり】

Suicaチャージや新幹線の切符などポイント3倍(1.5%還元)対象の商品以外を購入する機会が多い人は、「ビュー・スイカ」カードよりもビックカメラSuicaカードを選んだほうがお得にポイントを貯められるので、満足度は高くなります。

ビューカードにはネットモールがない

多くのクレジットカードには、ネットショッピングにおいて多数の店舗でポイントアップができる「ネットモール」を持っています。

例えば、

dカード

ならdカードポイントUPモール、オリコカードならオリコモールなどがあります。Amazonや楽天で買い物するにしても、こうしたカードごとの専用モールからアクセスすることでポイントを2倍〜20倍にもアップさせることができるんです。

しかし「ビュー・スイカ」カードなどのビューカード系クレジットカードではネットモールがありません。ネットでの買い物の際にお得にポイントを貯めることができないのが不便ですね。

まとめ

電子マネーのSuicaは特に首都圏での通勤・通学には必要不可欠な電子マネーと言えます。

このSuicaをビューカードに搭載した一体型の「ビュー・スイカ」カードを利用することで、さらに便利に利用できることがお分かりいただけたかと思います。

また、ビューカードは入会しやすいクレジットカードとしても人気があります。審査基準の低さはカード利用枠の設定金額が上限でも60万円とそれほど高くないことからもわかりますよね。

また、2009年4月からキャッシングサービスを廃止してショッピング専用カードとなったことも審査基準の低さにつながっています。こうした点を考えてもビューカードは入会しやすく、JR東日本の管轄地域ではメリットの大きいクレジットカードです。

SuicaそのものはJR東日本以外でも利用できる電子マネーですが、管轄外ではオートチャージが利用できないといったデメリットもあるので、「ビュー・スイカ」カードはやはりJR東日本管轄地域に特化したクレジットカードと言えるでしょう。

利便性の高い地域は限定されますが、Suicaをフルに活用するという点では最も価値のあるクレジットカードです。