iPhoneユーザーにはもうお馴染みだと思いますが、Apple PayとはiPhoneやApple Watchを使って決済を行えるサービスです。

Apple Payを使うと、iDやQUICPayを使って買い物ができるようになり、またiPhone等に搭載したSuicaへの残高チャージや、アプリ内での決済も可能です。

Apple Payがあればスマホだけで買い物できるので、いちいち財布を取り出す必要がなくて便利です。しかも、登録したクレジットカードのポイントを貯められるので金銭的にもお得です。

そこでこの記事では、Apple Payデビューしたい人のために、Apple Payの基本的な使い方やおすすめのクレジットカードを紹介します。

一度使ってみると非常に便利なので、iPhoneやApple Watchユーザーの方はぜひ参考にしてください。

スポンサーリンク

【初心者向け】Apple Payってなに? 仕組みから解説

Walletアプリに電子マネーやクレジットカードを登録して使うスマホ決済

http://www.apple.com/jp/apple-pay/getting-started/

ものすごく簡単に言うと、スマホにクレジットカードを登録して、スマホで決済ができるようになるAppleのサービスです。

ただ、厳密にはクレジットカードで支払いするわけではなく、クレジットカードに対応した後払い型(ポストペイ)電子マネーで支払う仕組みです。ポストペイ電子マネーは、利用金額が後からクレジットカードに請求される電子マネーです。なので実質的にクレカで払っている感覚と変わりません。

Apple Payがあれば、コンビニでちょっと買い物をしたり、駅の改札を通ったり、スマホでネット注文したりと、その全てがiPhone一つでできてしまうわけですね。恐ろしく便利な世の中になってきているのを実感します。

登録や利用にあたって、とくにアップルに支払う手数料がかかることもありません。利用した金額はすべてクレジットカード会社から請求されるので、その場合にカード会員手数料がかかる可能性はあります。

カード請求も基本的には1回払の請求となるので手数料はかかりませんが、自動リボなどの場合はかかることがあります。その辺りはApple Payではなくクレジットカードとカード会社の問題なのでここでは省略します。

Apple Payに登録できるクレジットカード/電子マネー

Apple Payに登録できるクレジットカードや電子マネー等は下記のとおりです。

クレジットカード

- 国際ブランド

⇨アメリカン・エキスプレス、JCB、マスターカード(VISA、ダイナースクラブ未対応) - 国内ブランド

⇨イオンカード、au、オリコ、クレディセゾン、ソフトバンク、TSキュービック、dカード、ビューカード、三井住友カード、MUFGカード 以上国内ブランド

電子マネー

iD、QUICPay、Suica、(楽天Edy、nanaco、WAONとSuica以外の交通系は未対応)

ここで注意が必要なのは、国際ブランドのVISAが登録できないことです。

もちろんVISAブランド付きのセゾンカード、オリコカードなどは登録できますが、VISAブランドの楽天カードは登録できません。さらに楽天Edyも登録できないので、楽天カードは利用できないことになります。

まずは自分が持っているクレジットカードが登録できるか確認してみましょう。

またApple Payが利用できる店舗は、Apple Payマーク、iD、QUICPay、Suicaのマークがある加盟店となります。

Apple Payが使えるのはiPhone 7以降、またはApple Watch Series 2以降

Apple Payが使えるiPhoneは、iPhone 7以降です。

ポイント

- iPhone 7、7 Plus

- iPhone 8、8 Plus

- iPhone X

以上の合計5機種を持っている人は、iPhone単体でApple PayによるiDやQUICPay決済を使えます。

Apple Watchを使う場合は、以下の2機種においてiDやQUICPayを利用可能です。

- Apple Watch Series 2

- Apple Watch Series 3

ちなみに、iPhone 6sシリーズやSE以前を持っている人も、対応するApple Watchを持っていればクレジットカードを登録して支払いに使えるのでご安心を。

スポンサーリンク

Apple Payの登録方法と使い方

クレジットカードの登録はWalletアプリから

Apple Payへのクレジットカード登録は、Walletアプリからすぐに行なえます。

iPhoneの場合を例にしてみましょう。

まず、登録するカードを用意します。私の場合はメインの「

リクルートカード![]()

」を登録します。年会費無料・基本ポイント還元率1.2%の最強おすすめカードです。

クレジットカードを用意したら、iPhoneでWalletアプリを起動します

「Wallet」と表記されているカードアイコンのアプリです。

アプリを起動したら、右側の「+」マークをタップしてカードの登録を開始しましょう。

Apple Payにはクレジットカードやプリペイドカード、またはSuicaを登録できます

ここではクレジットカードを選択します。

カメラが起動してカードの登録が開始されるので、手持ちのカードをカメラで読み取りましょう。

部屋が暗いなどの理由で読み取れない場合は、画面の下側にある「カード情報を手動で入力」からも登録可能です。

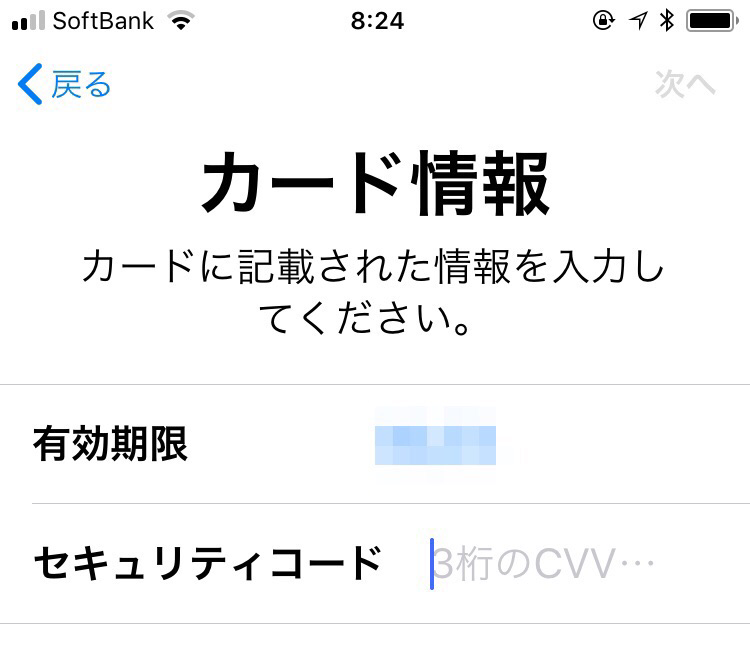

カメラでカードを読み取れば有効期限までは自動で表示されます。

カメラでカードを読み取れば有効期限までは自動で表示されます。

続いて、カード裏面に記載されている3桁のセキュリティコードを入力しましょう。

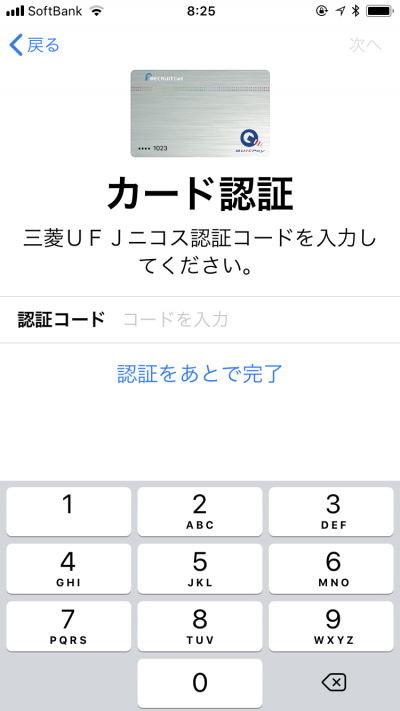

画面の指示に従って進めれば、最後にカードの認証が行われます。SMSや電話で認証手続きが行われるしくみです。

今回は、SMSでコードを受信・入力しました。

以上で、Apple Payへのカード登録は完了です。実際は画面にすべての登録ステップがわかりやすく表示されるので、指示に従って進めれば5分もかからずに設定を終えられますよ。

Apple Payの使い方は簡単!指紋認証後にリーダーにかざそう

Apple Payによる、iDやQUICPayでの決済方法はかんたんです。

- Walletアプリを起動

- 使いたいカードを選択

- 指紋認証(Apple Watchだとボタンのダブルタップ、iPhone Xだと顔認証)を行う

- 端末をお店や自販機などのリーダーにかざす

以上4つの手順を進めれば、支払いが行われます。

Apple Payはクレジットカードを使うというより、クレジット機能を使う

勘違いされがちなのですが、Apple Payは登録したクレジットカードで直接決済することはできません。あくまで、クレジットカードに付随した「電子マネー」で決済します。

クレジットカードで直接決済ができないのは、カード情報を読み取るには特殊な端末機が必要で、それが日本では普及していないからです。

なので現状ではクレジットカードの電子マネー機能を使っての「iD」、「QUICPay」「Suica」での決済となります。

スポンサーリンク

Apple Payのよくある質問

登録したクレジットカードによって使える電子マネーが違う?

はい。Apple Payは登録するクレジットカードによって使える電子マネーが違います。クレジットカードを登録する際は、どの電子マネーが使えるのか確認しておくようにしましょう。

カード会社ごとの対応電子マネーは以下の通りです。

iDを使うカード会社

- 三井住友カード

- イオンカード

- dカード

- ソフトバンクカード

QUICPayを使うカード会社

- JCB

- オリコカード

- クレディセゾン

- ビューカード

- 三菱UFJニコス

- アメックス

- au WALLETクレジットカード

- TS CUBIC CARD

上記の組み合わせで、決済する電子マネーが選択されます。

仮に、クレジットカード自体にiDやQUICPayが搭載されていなくても、Apple Pay に登録することでiDまたはQUICPayの利用が可能となる仕組みです。

Suicaの場合はApple PayにクレジットカードとSuica、MySuica、Suica定期券を登録しておけば、改札口で自動的に残高を補填するオートチャージが可能になります。

もう、Suicaのカード自体は持ち歩く必要がありません。Suicaの上にiPhone7を置くだけで、一瞬でSuicaの情報がiPhone7に転送され、iPhone7の中にSuicaが移動します。

登録してあるクレジットカードでオートチャージも可能なので、残高不足のたびに精算機や券売機までチャージに行く必要ななくなります。

この便利さたるや!!

Apple Payのセキュリティは大丈夫なの?

pixelcreatures / Pixabay

Apple Payのセキュリティー性能は非常に高く、クレジットカードを携帯して利用するよりも安全だといえます。

クレジットカードもカード盗難保険などがありセキュリティー対策は十分ですが、カード加盟店にクレジットカード情報が残るので漏えいのリスクがあります。Apple Payはこの漏えいのリスクにも対応しているので優秀です。

Apple Payでは実店舗でもネットショップでも利用が可能ですが、クレジットカード情報は独自の番号に置き換えられるので、アップルでも加盟店でもクレジットカード情報はわからない仕組みです。

また、iCloud.comや「iPhone を探す」アプリにサインインすると、iPhoneをなくしてもその位置を特定したり、デバイスをロックしたり、個人情報を消去したりといったことができます。万が一紛失してしまった時のガードが非常に堅いので安心できます。

また、後日に消去したSuicaの残高を回復することも可能です。素晴らしい。

スポンサーリンク

Apple Payでポイントが貯まるおすすめクレジットカード5枚

それでは最後に、Apple Payでポイントを貯めることもできるおすすめのクレジットカードを5枚紹介します。

紹介するのは、私も実際に登録して使っているカードが中心です。いずれもポイント還元率が高いので、Apple Payに登録してポイントをザクザク貯めましょう。

ポイント還元率1.2%を誇るリクルートカード(QUICPay対応)

リクルートカード![]()

は、年会費無料かつ基本ポイント還元率1.2%という高スペックカードです。Apple Payに登録すればQUICPay決済が可能となります。

リクルートカードの主な特徴がこちら。

| 年会費 | 無料 |

| 申込資格 | 18歳以上(高校生は除く)、本人または配偶者に安定した収入 |

| ポイント還元率 | 1.2%(毎月の利用金額の合計の1.2%に対して小数点第1位以下を切り捨て) |

| 国際ブランド | VISA、MasterCard、JCB |

| 追加カード | 家族カード、ETCカード |

| 旅行傷害保険 | 海外旅行:最高2000万円 国内旅行:最高1000万円 |

| 電子マネー | なし |

とにかくカードスペックが高い。年会費無料カードとは思えないレベルです。

何と言っても、ポイント還元率が通常1.2%と非常に高いです。

例えば1000円買い物をすれば12ポイント、10000円なら120ポイントも貯まるといったように、”どこで使っても”ポイントがどんどん貯まっていきます。

貯めたポイントは、Pontaポイントやdポイントに交換可能です。Pontaポイントに交換すればローソンで使えるので、ポイントの使い道に困ることはないでしょう。

スーパーやコンビニなどの小額決済ではApple Payを使い、1.2%還元でガツガツポイントを貯めてみましょう。

-

-

最強と評判!還元率1.2%を誇るリクルートカードのメリットデメリット

私が密かに「このカード最強じゃない?」と考えているのが、今回紹介するリクルートカードです。 数多のクレジットカード雑誌における総合ランキング特集で、リクルートカードは必ずと言っていいほどトップ3に入っ ...

続きを見る

ドコモユーザーなら圧倒的おすすめのdカード GOLD!dカード プリペイドとセットで便利(iD対応)

ドコモユーザーなら圧倒的におすすめなのが、

dカード GOLD

です。

ゴールドカードなので年会費1万円かかりますが、毎月のドコモスマホ代の10%が還元されるので、下手すると年会費以上のポイントをもらうことができるスーパーカードです。

dカード GOLDは、Apple Payに登録するとiD決済が可能です。

dカード GOLDの特徴はこちら

| 年会費 | 10000円 |

| 申込資格 | 20歳以上、安定した継続収入がある |

| ポイント還元率 | 1%(100円につき1ポイント)、docomo利用料金は10%(税抜金額1000円につき100ポイント) |

| 国際ブランド | VISA、MasterCard |

| 追加カード | 家族カード、ETCカード |

| 旅行傷害保険 | 海外旅行傷害保険:最大1億円 国内旅行傷害保険:最大5000万円 |

| 電子マネー | iD |

dカード GOLDはカード本体にもiD機能が搭載されているので、iPhoneやApple Watchを忘れても電子マネー決済が可能です。

そして、dカード GOLDを利用する上で忘れてはいけないのが、カード利用で貯めたdポイントを残高へチャージして使えるdカード プリペイドも、Apple Payに登録できることです。

参考dカード プリペイドのメリットデメリット|使い方や登録方法を紹介します!

何はともあれ、ドコモユーザーであればdカード GOLD一択です。

-

-

ステータス以上の実用性!dカード GOLDは年会費以上のポイント還元でドコモ利用者の必携カード

私は現在ドコモのスマートフォンとドコモ光を自宅用ネット回線として契約しているので、クレジットカードもドコモの「」を持っています。 ドコモユーザーならほぼ100%、ドコモ店員からかを勧められる経験がある ...

続きを見る

カードそのものにも電子マネーが2つ搭載のOrico Card THE POINT(QUICPay対応)

オリコカード・ザ・ポイント

も、年会費無料ながら基本ポイント還元率1%と高水準を誇る良カードです。Apple Payに登録すればQUICPayとして利用できます。

Orico Card THE POINTの特徴はこちら。

| 年会費 | 永年無料 |

| 申込資格 | 18歳以上(高校生は除く) |

| ポイント還元率 | 1%(100円につき1ポイント) |

| 国際ブランド | MasterCard、JCB |

| 追加カード | 家族カード、ETCカード |

| 旅行傷害保険 | なし |

| 電子マネー | iD、QUICPay |

Orico Card THE POINTのメリットは、カード本体にiDも搭載されていること。iDしか対応していないお店ではカード払いで対処できます。

基本ポイント還元率1%は、年会費無料カードでは優秀です。一点考慮すべき点としては、VISAブランドがないことでしょうか。選べる国際ブランドは、MasterCardかJCBになります。

-

-

評判高いOrico Card THE POINTのメリットデメリット|便利な使い方を紹介【オリコカード・ザ・ポイント】

クレジットカードを選ぶにあたり、私は「ポイント還元率」と「ポイントの交換先(使い道)の充実度」を何よりも重視しています。 私は月々の出費が平均30万円かかっているので、ポイント還元率が高ければ高いほど ...

続きを見る

楽天Edyや楽天ポイントカードも使える多機能な楽天カード(QUICPay対応)

会員数1200万人以上という、言わずと知れた人気カード「

楽天カード![]()

」。庶民的なイメージが強いカードですが、年会費無料かつポイント還元率1%かつ楽天Edyも使えたりと、スペックの高いカードです。

楽天カードをApple Payに登録すると、QUICPayとして使えます。

楽天カードの特徴はこちら

| 年会費 | 永年無料 |

| 申込資格 | 18歳以上(高校生は除く) |

| ポイント還元率 | 1%(100円につき1ポイント) |

| 国際ブランド | VISA、MasterCard、JCB |

| 追加カード | 家族カード、ETCカード |

| 旅行傷害保険 | 海外旅行傷害保険:最大2000万円 |

| 電子マネー | 楽天Edy |

楽天カードは、入会時にチャージ式電子マネーの楽天Edyを搭載可能。さらに楽天ポイントカード機能が付いていて、ツルハドラッグなどの対応店舗で別途ポイントを貯められます。

QUICPayと楽天Edy、さらに楽天ポイントカードの3段構えにより楽天スーパーポイントを徹底的に貯められるので、楽天のヘビーユーザーほど楽天カードの威力が増していきます。

-

-

ポイント貯めやすい!人気の楽天カードを使って分かるメリットデメリット

カード会員数1200万人を超える楽天カード。楽天市場で買い物をすることがある人は多くが持っていると思います。 私も昔はAmazonばかりで買い物していたのですが、楽天市場や楽天ポイント加盟店で買い物す ...

続きを見る

18~25歳限定に圧倒的おすすめな三井住友VISAデビュープラスカード(iD)

現在18~25歳の若者限定カードとして大人気なのが「

三井住友VISAデビュープラスカード![]()

」。ステータス性のある銀行系カードであり、歳を重ねるにつれてゴールドカード・プラチナカードに進化できる1枚です。

Apple Payに登録すれば、iDとして使うことができます。

三井住友VISAデビュープラスの特徴はこちら。

| 年会費 | 1250円、初年度無料、前年1回の利用で翌年度年会費無料 |

| 申込資格 | 18~25歳(高校生は除く) |

| ポイント還元率 | 1%、入会後3ヶ月間は2.5%(1000円につき2~5ポイント、1ポイント5円相当) |

| 国際ブランド | VISA |

| 追加カード | 家族カード、ETCカード、バーチャルカード |

| 旅行傷害保険 | なし |

| 電子マネー | iD、WAON、PiTaPa |

三井住友VISAデビュープラスは年1回でもカードを使えば年会費無料で持てます。ポイント還元率は常時1%なので非常に優秀ですね。三井住友VISAの一般カードである

三井住友VISAクラシックカード![]()

は還元率0.5%なので、若者限定のデビュープラスは2倍になります。

さらに入会後3ヶ月間は2.5%還元なので、パソコンや海外旅行・引っ越しなどで高額な出費があるタイミングで作るのがベストです。

対象年齢が18~25歳に限られますが、26歳になった時点でワンランク上の

三井住友VISAプライムゴールドカード![]()

へグレードアップします。将来的にゴールドカードが約束されているのもデビュープラスカードのメリットですね。

ステータス性もあるので、学生・新社会人には非常におすすめの1枚です。

>> 三井住友VISAデビュープラスカード公式サイトはこちら![]()

まとめ

Apple Payを利用すれば、iDやQUICPay加盟店において、簡単なスマホ決済を可能にしつつ、登録カードのポイントも貯められて一石二鳥です。

対応しているiPhone、あるいはApple Watchを持っている人は、ぜひ1枚は対応カードを持って登録しておくと、いざという時に便利ですよ。万が一財布を持っていない時でも、スマホさえあれば決済できるようになります。

この記事で紹介したカード