海外旅行に行くときは万一のことに備えて保険に加入しておくことが必須ですが、この保険料が地味な出費になるのでケチりたくなりますよね。

そんな時に、海外旅行保険付きのクレジットカードを持っていれば、わざわざお金を払って保険に加入する必要がないので、節約にもなりますし何より手軽です。

海外旅行保険が付くクレジットカードは年会費がかかるカードがほとんどなのですが、中には少数、年会費無料にも関わらず海外旅行保険が付帯するクレジットカードがあります。

今回は、海外旅行保険で最低限知っておくべき基本知識をおさらいし、年会費無料で海外旅行保険が付帯するおすすめのクレジットカードを数枚紹介していきます。

海外旅行保険付きのおすすめカードだけサクッと知りたい人は、下記をクリックで記事後半までジャンプしてください。

スポンサーリンク

最低限知っておくべき海外旅行傷害保険の特徴

同じクレジットカードに付帯される海外旅行傷害保険でも、カードによって保険適用に条件が付いたり、補償金額が違ってきます。

保険適用条件の違い|「利用付帯」と「自動付帯」とは?

クレジットカードに付く海外旅行保険には、「利用付帯」と「自動付帯」という2種類の適用条件があります。

それぞれ簡単に説明すると、下記のようになります。

- 利用付帯:旅行代金の一部で対象カードを利用することが保険の適用条件

- 自動付帯:カードを持っているだけで自動適用(カードの利用義務なし)

利用付帯の「旅行の”どこか”」とは、一般的には次の利用をさします。

- 公共交通乗用具(交通費)

- 宿泊施設の宿泊料金(ホテル代)

- 募集型企画旅行の費用(パッケージツアー代)

利用付帯では、このいずれかをカード決済しないといざというとき保険が適用になりません。

公共交通具(交通費)というと定義が難しいですが、一般的には航空機、船舶、電車のことをさします。ただし保険によってはタクシー代も対象になることもあるので、保険約款はよく確かめておきましょう。

もっと詳しく利用付帯・自動付帯って何?クレジットカード海外旅行保険の基本解説

保険金額は複数枚のカードで合算できる

By: Chris Potter

海外旅行傷害保険の保険金額は、同じカード会社のカードでなければ複数枚で合算して適用できます。

(※死亡・後遺障害のみ合算できません。)

例えば三井住友カードとJCBカードを持っていてどちらも海外旅行傷害保険が付帯されていれば、治療費用は2枚の合計額が支払われるということ。

なので、海外旅行保険付きのクレジットカードは複数枚持っているほど安心です。

メインで使っているカードに海外旅行保険が付いていても、サブカードとしてもう一枚、旅行保険付きカードを持っておいた方が確実に保証を手厚くできるのです。

⇒保険代節約!年会費無料カードで海外旅行傷害保険を合算させよう

海外旅行傷害保険の補償内容

クレジットカードの海外旅行傷害保険では一般的に次の補償があります。

- 死亡後遺障害

- 治療費用

- 賠償責任

- 携行品損害

- 救援者費用

死亡後遺障害は当然もっとも高額な保険金になるので、複数カードでも合算で支払われることはありません。

とはいえ、実際に海外旅行で最も必要とされるのは治療費用です。ここは複数カードで合算できるので非常に助かるポイントです。

海外旅行保険付きカードを最低2枚以上持っておくのは、この治療費用の補償金額はなるべく大きくしておきたいからですね。

家族特約つきが便利

クレジットカードの家族カード会員でも、海外旅行傷害保険は適用されるのが一般的です。ただ家族カードを持てるのは18歳以上なので、小さい子供には海外旅行傷害保険が適用になりません。

そこで便利なのが「家族特約」付きの海外旅行傷害保険です。

家族特約つきだと扶養家族はほとんど保険の対象になるので、家族カードを持っていない18歳未満の子供でも保険カバーできますよ。

ただし、家族特約はゴールドカード以上でないと付帯されないのが残念なところ。そのため今回は紹介しませんが、詳しくは下記記事に書いています。

関連記事家族旅行も安心!クレジットカードの旅行保険内容・特約利用を解説。

家族カードのおすすめは下記記事で一覧にしています。

関連記事家族で海外旅行に行くなら家族カード必須!海外旅行におすすめのカード一覧

スポンサーリンク

海外旅行傷害保険付きで年会費無料のおすすめカード

エポスカード

エポスカードはお馴染みマルイのクレジットカードで、知らない人の方が少ない人気カードですね。

年会費無料ながら海外旅行傷害保険が「自動付帯」なので、財布に入れておくだけで安心です。無料カードで「自動付帯」なのはエポスを除いてほぼありません。

補償内容は下記の通り。

- 死亡後遺障害 最高500万円

- 治療費用 200万円(傷害)270万円(疾病)

- 賠償責任 2000万円(免責なし)

- 携行品損害 20万円(免責3,000円)

- 救援者費用 100万円

治療費用の補償額が大きいのがメリットですね。一般カードで200万円の治療費用を補償するカードはなかなかありません。

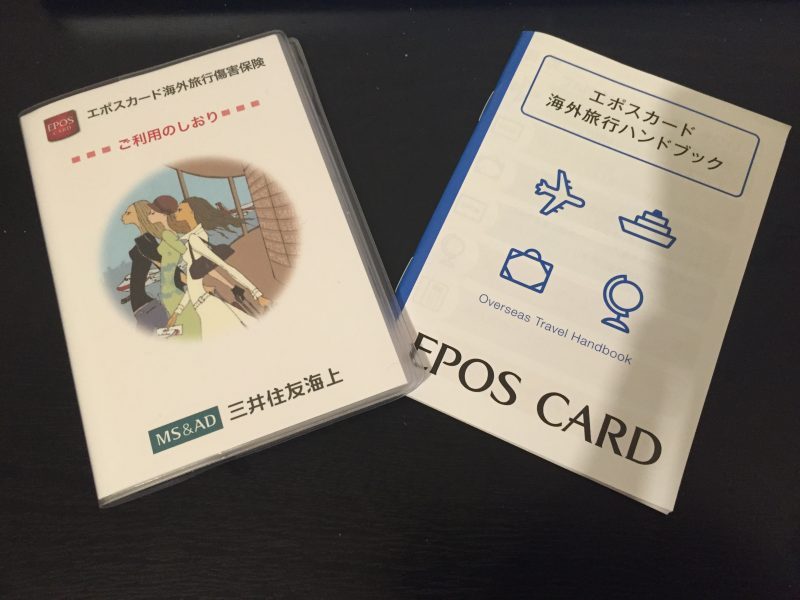

お近くのマルイのエポスカウンターに行くと下のような旅行ハンドブックが無料でもらえるので、海外旅行に慣れていない人は貰っておくと良いですよ。

参考海外旅行にエポスカード!旅行保険ハンドブックをもらっておこう

こちら実際に私の物ですが、保険内容や緊急連絡先など、もしもの時の備えになる情報がコンパクトにまとめられています。

そしてエポスカードは海外旅行保険もさることながら、全国5000店以上のお店や施設を優待価格で使えるエポス特典まで付いているので、持っていて損することが100%ない超優秀な無料カードです。

-

-

エポスカードで海外旅行保険を使うならマルイでハンドブックを貰っておこう!

海外旅行に行く時は、海外旅行保険を付けることが必須です。旅行中に万が一ケガしたり事故にあってしまうと、バカ高い海外の医療費を請求されてしまうかもしれません。 保険なしだと数百万から数千万レベルの医療費 ...

リクルートカード

年会費無料のリクルートカードは、基本ポイント還元率1.2%という非常に高スペックなカードです。年会費無料で高還元率で海外旅行保険まで付くなんて反則なレベル。

補償内容は下記の通り。

- 死亡後遺障害 最高2,000万円

- 治療費用 100万円

- 賠償責任 2,000万円

- 携行品損害 20万円

- 救援者費用 100万円

ただ残念ながら、リクルートカードの海外旅行傷害保険は「利用付帯」です。交通費やホテル代などで必ずカードを使う必要があります。

死亡後遺障害が大きい分、治療費用の補償が少ない点を除けばエポスカードとほぼ同じ補償内容ですね。

リクルートカードはポイント還元率も高いので、メインカードとしても最適ですよ。

※リクルートカードは国際ブランドをVISAかJCBから選べますが、VISAの方がおすすめです。

JCB EIT

JCB EITは年会費無料でポイントが常に2倍(還元率1%)ですが、リボ専用カードとなっています。

リボ専用といってもJCB EITは初回手数料がかからないので、毎月の返済金額を大きくしておけばそれ以下の利用は一括払いと同じになりますが……お金遣いを管理できる自信がない人はやはりちょっと危険ではあります。

補償内容は下記の通り。

- 死亡後遺障害 最高2,000万円

- 治療費用 100万円

- 賠償責任 2,000万円

- 携行品損害 20万円

- 救援者費用 200万円

JCB EITはリボ専用カードという点が多少ネックとなりますが、サブカードとして使う分にはそれほど気にならないでしょう。

メインでリボ払いを使わないようにすれば非常に便利ではありますね。

-

-

リボ払い専用JCB EITカードを一括払い(手数料無料)に変更する方法

JCBが発行する「JCB EIT(エイト)」は、名前の通り”8つの価値”を持つカードです。 年会費無料 ポイント2倍 海外旅行保険 ショッピング保険 リボ払い初回手数料無料 ネットでの不正利用被害を補 ...

年会費無料カードの注意点

年会費無料カードだからといって海外旅行傷害保険目的だけで作ってしまうと、後でトラブルとなることがあります。

例えば新しいカードを欲しい時、カード審査ではあなたが現在保有している全カードの総利用枠が参考にされるので、使っていない無料カードが利用枠を無駄に占有していると新しいカードが発行してもらえないケースがあります(つまり審査落ち)。

また、1年以上利用していないと休眠カード・休眠会員扱いとなってカードのサービスも利用できなくなる可能性があります。

海外旅行傷害保険の補償を充実させるために作っても、サービスが利用できなくなっては本末転倒ですよね。

カード会社としても、1円も使ってくれない人にカードを発行したいわけがありません。仮に旅行保険目的で作ったカードであっても、最低年に1回以上は利用しておきましょう。

まとめ

旅行や出張が多い人にとって、クレジットカードの旅行保険は非常に役立ちます。わざわざ旅行の度に保険加入する手間も省けますし、保険料もまるまる節約できますよね。

そんな人は、メインカードで1枚、サブカードで1枚ずつ海外旅行保険付きのカードを持っておくことをおすすめします。

頻繁に旅行に行く人ならメインはゴールドカードを持っている人も多いので、ゴールド+無料カードで補償額を合算できれば海外旅行で万一の心配もなくなりますよ。