私が密かに「このカード最強じゃない?」と考えているのが、今回紹介するリクルートカードです。

数多のクレジットカード雑誌における総合ランキング特集で、リクルートカードは必ずと言っていいほどトップ3に入ってきます。1位を飾る回数も最も多いカードではないでしょうか。

それほど業界内の評判がずば抜けて高いリクルートカードです。

なぜって……

- 年会費が永年無料かつ、

- ポイント還元率1.2%と最高水準かつ、

- 旅行保険も完備されているかつ、

- 電子マネーも完備されているかつ、

- 電子マネーチャージでポイントも貯まるかつ、

- Pontaポイントと自由に交換できる

ご覧の通り、「逆に聞くけど弱点とかどこにあるの?」という感じの最強スペックなのです。

常時ポイント還元率1.2%という高さで電子マネーも自由自在なので、もちろんメインカードとして使っても超おトク。年会費無料で旅行保険も付帯しているので、サブカードとして持っていてもおトク。

まさに死角がない。。

私もリクルートカードを使い始めてまさに実感しているところなので、この記事ではリクルートカードの魅力を存分に書いていきたいと思います。

公式サイト

リクルートカード![]()

スポンサーリンク

リクルートカードのここが凄い!一目でわかる高スペック

まずはリクルートカードの機能スペックを見てみましょう。

| 年会費 | 無料 |

| 申込資格 | 18歳以上 |

| ポイント還元率 | 1.2% |

| 国際ブランド | VISA、MasterCard、JCB |

| 追加カード | 家族カード、ETCカード |

| 旅行傷害保険 | 海外:最高2000万円 国内:最高1000万円 |

| 電子マネー | 本体:なし

チャージによるポイント付与対象 VISA/MasterCard:nanaco:モバイルSuica、SMART ICOCA、楽天Edy JCB:nanaco、モバイルSuica |

| 申し込みサイト |

リクルートカード |

ご覧の通り、年会費無料カードとは思えないほどの高スペックです。私だけでなく、私の周りでもメインカードとして使っている人が多い印象ですね。

年会費無料なのにポイント還元率1.2%と高すぎ!

私がリクルートカードを選んだ決め手は、何と言っても常時1.2%のポイント還元を受けられることでした。

クレジットカードのポイント還元率は普通は0.5%で、太っ腹な優良カードで1%が多いです。例えば私が今まで使ってきたOrico Card THE POINTや楽天カードはポイント1%還元でしたが、リクルートカードはさらに0.2%多いという素晴らしさ。

ポイント還元率が1%を超えるカードは、年会費が高かったり、ポイントの貯まり方を効率悪かったり、そもそも条件付きだったりと何かと相反するデメリットがあるのですが、リクルートカードはこれといったデメリットがなく常時1.2%還元。まさに最強です。

リクルート関連サービスならさらにポイントアップ!

ポイントサイト「ポンパレモール」

基本還元率1.2%に加えて、リクルートのネットサービスを利用すると、サービス利用分のポイントが上乗せされてさらに還元率がアップします。

例えば

- ポンパレモール(オンライン通販)

⇒ 還元率4.2%(クレジット1.2% + 買い物ポイント3%) - じゃらんnet(ホテル・宿予約サイト)

⇒ 還元率3.2%(クレジット1.2% + 買い物ポイント2%)

※時期により変動していることがあります。

リクルートサービスと合わせて利用することで、異次元のポイント還元率が生まれます。

特にポンパレモールは、家電からファッションから日用品からベビー用品まで何でも揃っています。日々の生活品をネットショッピングすることで、大量のポイントをザクザク貯めることができます。

旅行保険は海外・国内ともに完備

ThePixelman / Pixabay

リクルートカードの凄さはポイント還元率だけでなく、年会費無料なのに国内外の旅行保険まで付いていることです。普通、年会費無料カードなら旅行保険なしか、あっても海外保険だけがおまけで付いているくらいです。

リクルートカードの旅行傷害保険は、

- 海外で最高2000万

- 国内で最高1000万

が利用付帯します。

利用付帯とは、旅行代金(の一部でも)をクレジットカードで支払った場合に適用されるという意味です。要するに「カードを使うことが条件」です。宿泊代やツアー代金でなくとも、行きの交通費やタクシー代なんかでも大丈夫です。

利用付帯・自動付帯って何?クレジットカード海外旅行保険の基本解説

保険額がやや心もとない場合は、他にも旅行保険付きのカードを合わせ持っておきましょう。クレジットカードの旅行保険は複数枚で合算することが可能です。

その意味で、リクルートは年会費無料で旅行保険が付くので、メインに追加する合算用サブカードとしても非常に役に立ちます。

⇒年会費無料で海外旅行保険が付帯のおすすめクレジットカードまとめ|

ちなみに、補償金額の「最高○○万円」は死亡障害にあたる補償金額です。保険内容の詳しい内訳は公式サイトで確認してください。

公式サイト

リクルートカード![]()

ショッピング保険は年間で最高200万まで補償

By: Roderick Eime

リクルートカードは、ショッピング保険も当然ついています。本当に死角なし。

海外・国内問わず、リクルートカードで購入した商品が破損や盗難や災害などの被害にあった際には、購入日から90日以内に限り、最高200万円まで補償してもらうことができます。

海外でのショッピングが不安という人でも、いざという時の保険があるだけで安心して買い物を楽しめるようになります。

スポンサーリンク

リクルートカードを使ってみて実感したメリット

実際に使い始めると、本当にメリットの多いカードということを実感します。

やはりポイント還元は魅力です。手間をかけずにポイントをたくさん貯められて、ポイントの交換先にも困りません。

ポイント重視の人には、間違いなくオススメできるカードです。

ポイントサイトを使わなくてもお得にポイントを貯められる

私は今までメインに

dカード GOLD

を使っていましたが、Amazonで買い物をする時にポイントサイト「dカードポイントUPモール」に貼られたリンクを経由すると、0.5%のポイントアップで1.5%還元を受けられます。

なのでAmazonでショッピングするときはポイントUPモールを経由するのですが、正直面倒なことは面倒です。他のカードも大体はそうで、ポイントをお得に貯めるにはポイントモールを経由する必要があります。

その点、リクルートカードなら無条件で1.2%還元。わざわざポイントモールを利用する必要がなく、余計な手間は一切かかりません。

手間をかけて条件を満たせばリクルートカード以上の還元率を実現できるカードもあるのですが、やはり手間ゼロで1.2%還元が受けられるリクルートカードの方が圧倒的に使いやすいですね。

モバイルSuicaやnanacoチャージでポイントを貯められる!

モバイルSuicaやnanacoなどの電子マネーはクレジットカードで残高をチャージできますが、カードによってチャージでポイントが貯まるカードと貯まらないカードがあります。

リクルートカードは電子マネーチャージでもポイントが貯まります。もちろん、しっかりと1.2%還元で貯まってくれるので、私も必要に応じて活用しています。

ただ注意なのが、選ぶ国際ブランド(VISA/MasterCard/JCB)によって対象となる電子マネーが違うことです。結論を言うと、JCBだけ対象電子マネーが少ないので注意しましょう。

| 対象電子マネー | VISA/Matercard | JCB |

| モバイルSuica | ○ | ○ |

| nanaco | ○ | ○ |

| 楽天Edy | ○ | × |

| SMART ICOCA | ○ | × |

JCBブランドだと楽天EdyやSMART ICOCAが対象外になります。

後述しますが、国際ブランドに特にこだわりがないならVISAを選んでおくのが無難です。私もVISAを選びました。チャージポイント対象の電子マネーも多いですし、選ぶデメリットがありません。

ただし、ポイント付与対象となる電子マネーの月間チャージ限度額は30,000円です。「10万円以上の税金をnanacoで支払い、ポイントを手に入れる」といった使い方はできないので注意しましょう。

リクルートポイントはPontaポイントやdポイントに交換可能

リクルートカードで貯めたリクルートポイントは、Pontaポイントと等価交換できます。さらに言うと、Pontaポイントはdポイントと交換できるので、貯めたリクルートポイントは、

- リクルートポイントとして使う

- Pontaポイントに交換して使う

- dポイントに交換して使う

という幅広い使い道があります。

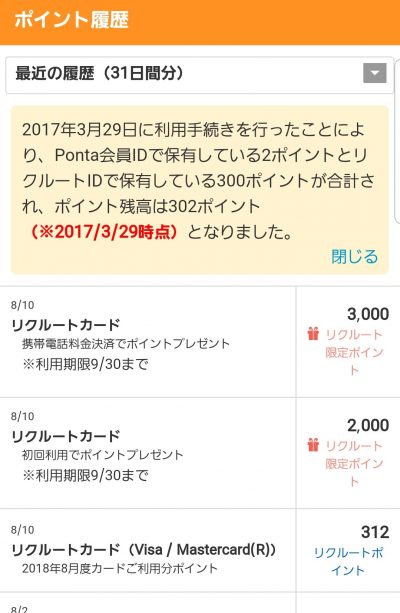

ちなみに私は、貯めたポイントをすべてPontaポイントに交換しています。

直近の使い方を紹介すると、私は7月にリクルートポイントを312ポイント貯めました。

貯まったポイントをすべてPontaと交換し、元々持っていたPontaポイントと合わせて387ポイントのPontaポイントとなりました。

そこからさらに、リクルートポイントと交換したPontaポイントは、dポイントと100ポイント単位で等価交換できます。

私は387ポイントのPontaポイントを持っていたので、300ポイントをdポイントと交換できました。

私はドコモの

dカード GOLD

も使っているので、リクルートカードとうまく併用することで、

dカード GOLDでは携帯電話やdカードポイントUPモール対象サイトでの買い物をする(携帯料金支払いで10%、ポイントサイト利用で1.5%などの高還元)

リクルートカードでは、dカード GOLDだとポイント対象外の「電子マネーチャージ」やポイントサイト対象外のお店での支払いを行う(常時1.2%還元)

このように徹底的にdポイントを貯められるようになりました。

還元率が高いので基本的に誰にでもおすすめできますが、特にdカードユーザーなら、リクルートカードは絶対に持っておくべきカードだと感じましたね。

リクルートカードのイマイチだったデメリット

総合して評価すれば圧倒的にメリットが勝つのですが、かといってデメリットに感じた部分がないわけではありません。

どれもかすり傷程度のものですが、一応フェアに感じたことを書いておきます。

ポイント付与のタイミングが遅い(利用金額の引き落とし翌日)

まず感じたのが、ポイント付与のタイミングが遅いことです。

リクルートカードは15日締め・翌月10日引き落としとなっており、ポイントが付与されるのは引き落とし翌日である11日になります。つまり残高が口座から引き落とされてからでないとポイントが貯まりません。

デメリットというほどではないのですが、私が使ってきたカードの中では遅いので気になりました。

リクルートポイントからdポイントへの移行には時間がかかる

リクルートカードで貯めたリクルートポイントをdポイントに移行する際は、移行完了までに1ヶ月半程度かかります。

リクルートポイント→Pontaポイント→dポイントと順番に交換していくにあたり、最初のPontaポイントへの交換は即時完了します。

しかしPontaポイントからdポイントへ交換する際は、「手続き後、翌々月中旬頃」まで待たなければポイントを受け取れません。

私はてっきり即時ポイント交換が完了すると勝手に思い込んでいたので、当初はdポイントが付与されず焦ってしまいましたが、よく見ると交換画面にもしっかり記載がありました。

dポイントにこまめに移行して使いたい人には、このタイムラグはもどかしいでしょう。

リクルートポイントそのものの使い道は限られる

私は貯めたポイントをPontaポイントに変えているので使い道に困ることはありませんが、リクルートポイント自体には使い道の幅が限られる点は明確なデメリットです。

リクルートポイントは、リクルート運営サービスで使えます。有名どころだと旅行予約サイトのじゃらんや、通販サイトポンパレモールなどですね。

しかし、ポンパレモールは楽天・Amazonなどに比べると正直品揃えが悪く、旅行でも私はじゃらんを使う機会がないため、リクルートポイントをそのまま使うのは難しいです。

【最後に】リクルートカードの申込・審査基準について

申込資格は18歳以上。審査基準も庶民向け

申込資格は「18歳以上(高校生除く)」です。年会費無料カードなので審査に厳しいなんてことはなく、学生から社会人から主婦まで人気の広いカードです。

リクルートカードは、ネットから申し込むことで即審査を受けることが可能です。審査を通過したら、郵送で手元にカードが届くまで1週間という所でしょう。このスピード感もメリットですね。

早くカードが欲しい人は、ネットのカンタン申込で早めに審査を受けておきましょう。

無料お申込み

リクルートカード![]()

国際ブランドはVISAがおすすめ

By: frankieleon

リクルートカードは国際ブランドをVISA/MasterCard/JCBから選ぶことができますが、VISAを選んでおくことをオススメします。

国際ブランドで違ってくる点は大きく3つ

- カード発行元が違う(審査する会社が違う)

- ポイント対象となる電子マネーの種類が違う(VISAが多い)

- VISAはETCの発行手数料1,000円(JCBは無料)

まず前述した通り、電子マネーで楽天Edy利用者は問答無用でVISAです。JCBはポイント対象になりませんので。

ETCの発行手数料に関しては、VISAは1,000円かかってしまいますが、たかが1,000円です。年会費はどちらも無料なのであまり気にすることではないでしょう。

問題は、カードの発行元(審査する会社)が違うということです。

- VISAブランド:三菱UFJニコス

- JCBブランド:JCB

一般的に、三菱UFJニコスはそれほど審査が厳しくないと言われています。

これはあくまで一般的な口コミなどによる傾向ですが、1%でも審査通過の可能性を確実にするなら三菱UFJニコスにしておいて損はありません。

また単純に、VISAブランドは世界中で最も利用できる決済ブランドなので、その意味でも特別な理由がなければVISAブランドにしておきましょう。

無料お申込み

リクルートカード![]()